受房地产开发行业调整的连锁影响,物业行业IPO热度已降至冰点。相较于5年前全年17家企业成功登陆资本市场的热闹景象,如今的物业板块资本市场尽显冷清,不仅递表企业屈指可数,上市审核通过率也持续走低。

在此背景下,两家广东本土物业企业国信服务与奥联服务近期却相继向港交所递交上市申请,引发市场关注。

在当前行业估值持续承压、市场情绪低迷的节点,这两家企业为何选择逆势冲刺IPO?其营收能力与盈利质量又能否撑起资本市场的期待?

广东物业“双子星”齐递表,规模差异大

尽管同处广东,国信服务与奥联服务在发展路径上呈现出鲜明差异。

奥联服务的发展注重多元化,这家成立于2006年的广州企业,从住宅社区服务起步,2014年切入商企及城市空间服务领域,成功避开单一业态的增长瓶颈。

截至2025年7月31日,奥联服务在管项目达269个,管理面积2452.1万平方米,业务覆盖商办、住宅、城市公共空间等多个领域。

根据中指院的资料,按总收入及净利润计,奥联服务在2025年中国百强独立物业管理服务提供商中分别排名第11位及第8位。

与奥联服务同一年成立的国信服务,则聚焦广东省及湖南省的综合物业管理与代理服务。相较于奥联服务,国信服务规模偏小。截至2025年6月30日,其在管物业项目仅42个,在管总面积为540万平方米。这种模式虽有助于维持业务稳定性,但也暴露出规模效应不足、抗风险能力偏弱的隐忧。

深入分析两家企业的财务报表,不难发现其业绩光鲜之下潜藏的经营压力,堪称当前中小物企生存现状的缩影。

奥联服务营收稳步增长,现金流与应收款承压

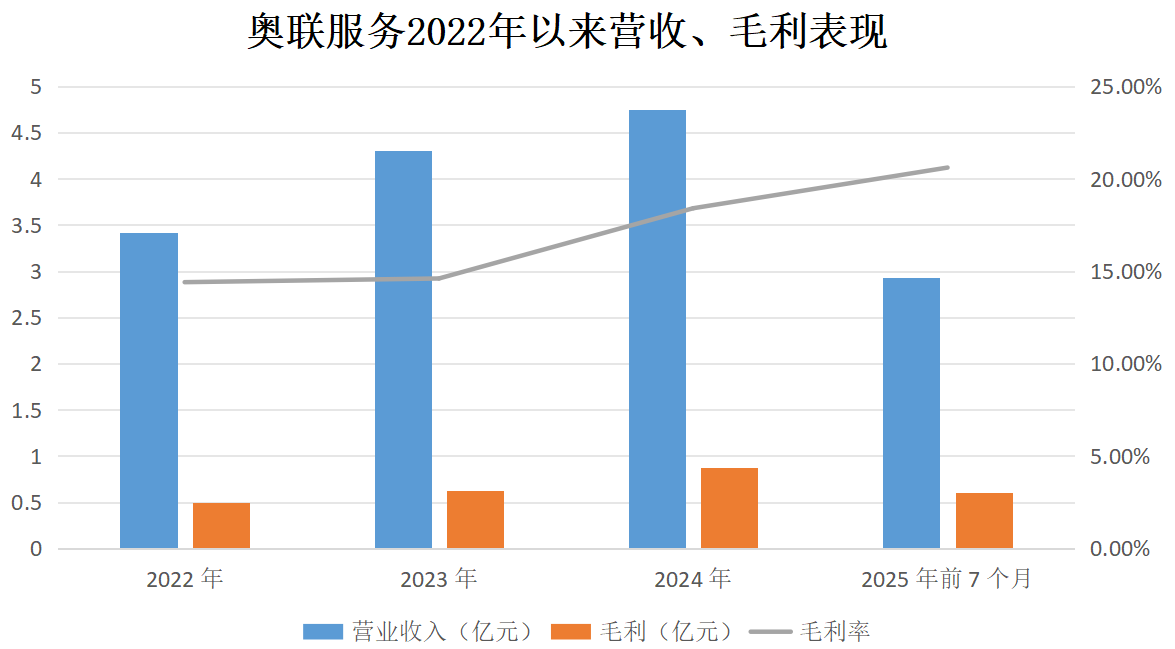

奥联服务近年业绩保持增长态势。2022-2024年,其营业收入分别为3.42亿元、4.3亿元、4.75亿元,年复合增长率约18%;2025年前7个月实现收入2.93亿元,同比增长7.9%。毛利方面,2022-2024年及2025年前7个月分别为4920万元、6300万元、8760万元、6040万元,对应毛利率依次为14.4%、14.6%、18.4%、20.6%,呈现稳步提升态势。

制图/新京报贝壳财经记者 段文平

但增长背后暗藏隐忧,现金流承压与应收账款激增问题尤为突出。

2025年前7个月,奥联服务经营活动现金流净额为-860万元,公司解释主要因合约负债减少及所得税支出增加。

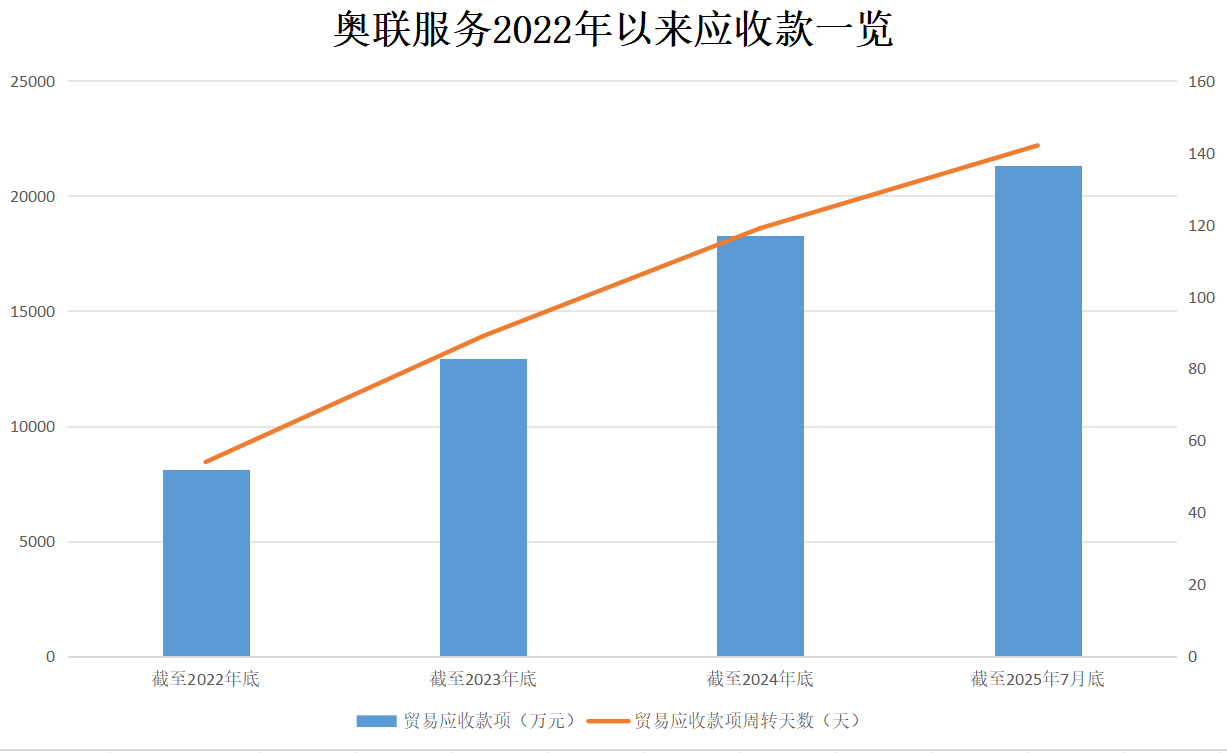

应收账款方面,2022-2024年及2025年前7个月,奥联服务贸易应收款项分别为8100万元、1.292亿元、1.827亿元、2.133亿元,对应周转天数从54天攀升至142天。

制图/新京报贝壳财经记者 段文平

对于应收款激增,奥联服务表示,一方面是业务规模扩大及新收购附属公司收入贡献增加,而新收购企业多为小规模主体,结算周期较长;另一方面是公共机关及政府机构客户的付款需经过复杂的内部审核批准程序,导致收款周期延长。

奥联服务同时警示,若无法顺利收回未偿还应收款项,可能对流动性及财务状况造成不利影响。为此,公司计提的贸易应收款项亏损拨备持续增加,上述同期分别为220万元、470万元、1310万元、2230万元,增幅显著。

国信服务增收不增利,依赖单一客户风险凸显

对于国信服务来说,前几年也保持了稳定增长态势。2022-2024年,国信服务收益从8810万元增至1.96亿元,复合年增长率约49.1%;纯利从2020万元增至3900万元,复合年增长率约39.1%。

但是进入2025年,国信服务却出现“增收不增利”的背离现象。2025年上半年,该公司收益同比增长8.6%至8910万元,但纯利却同比下滑13.6%至1220万元,增长动能出现分化。

这一表现既与行业整体毛利率下行的趋势吻合,更有来自企业自身营运问题的掣肘。

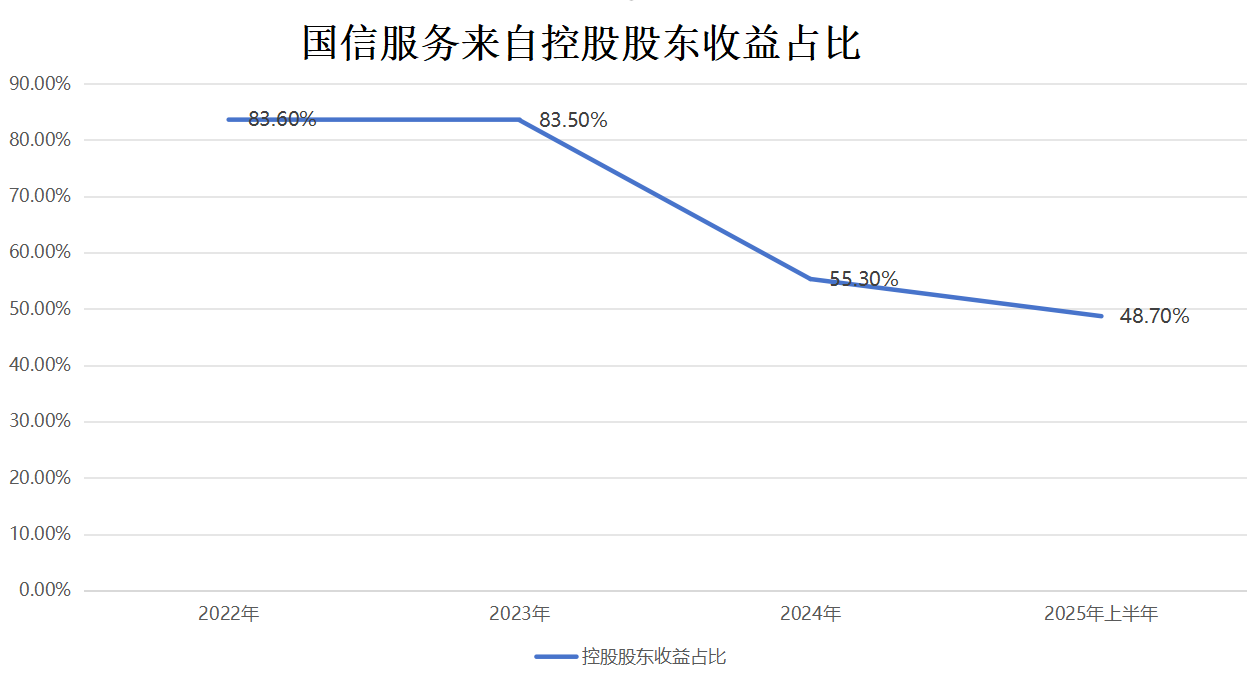

更值得警惕的是其对单一客户的高度依赖。2022-2024年及2025年上半年,国信服务来自控股股东集团公司的收益占总收益比例分别高达83.6%、83.5%、55.3%及48.7%,尽管占比逐年下降,但对关联方的依赖度仍处于较高水平。

制图/新京报贝壳财经记者 段文平

在业内人士看来,国信服务若不能加速拓展第三方业务,即便成功上市,也可能面临估值压制与合规风险的双重挑战。

逆势递表背后:窗口期机遇与自身融资需求的双重考量

随着地产开发进入深度调整期,物业板块早已告别规模扩张的黄金时代,转入存量市场的“近身肉搏”。中指研究院数据显示,2024年物业百强企业管理面积均值增速仅2.18%,较上年下滑4.03个百分点。

资本市场的反应更为直接,过去两年仅有4家物业企业成功上市;2025年以来,仅有2家企业递表。今年上半年,深业物业第四次递交的招股书失效。3月份,奥联服务首次递表,因未在六个月内通过审核导致招股书失效,此后再次递表,国信服务则是年内第二家递表的物管企业。

在物业行业IPO持续低迷的背景下,两家企业为何选择此时递表?是抢占市场窗口期,还是资金链已迫近必须上市融资的临界点?

中指研究院物业事业部研究副总监彭雨表示,上述两家物业企业选择递表,既包含市场估值回暖的环境因素,也包括企业自身的融资需求。

彭雨解释称,当下物业企业在资本市场的估值回升,为物业企业上市重新开启了窗口。2025年前三季度,港股物业板块市值稳步回升。截至9月底,港股上市物业企业PE均值约14倍(剔除负值及大于500倍的异常值),较2024年同期的约11倍改善明显。

“同时,两家物业企业自身也存在明确的上市需求,希望通过上市以扩大业务规模,开展战略收购。”彭雨指出,奥联服务是第二次递交上市申请,其首份招股书于2025年9月21日失效,因而企业选择重新递表;其在招股书中表明,希望通过上市实现战略性扩张、收购兼并、技术升级和补充营运资金等目标。国信服务则是首次递交上市申请,在招股书提出将资金用于收并购、发展增值服务、推广数字化和品牌营销等方面。

当前的市场环境下,深业物业已经四次递表,仍未通过聆讯。奥联服务、国信服务成功上市的概率有多大?

彭雨认为,当下,香港联交所对物业企业上市的关注点多集中于关联方与关联交易、企业的市场地位以及上市资金用途等方面,规模并非影响物业企业上市的决定性因素。其中,奥联服务作为第三方物企,由于不存在房地产关联方,因此在资金安全、外拓能力等方面更能得到市场认可;同时,企业的业务模式多元,商企城市服务与高毛利社区生活服务并重。国信服务的关联方对企业的支持程度较高,业务基础稳定,能够实现物业管理与物业代理服务协同发展。因此,只要这两家企业能够达成香港联交所的上市要求,后续仍有登陆资本市场的可能性。

如果通过聆讯,估值情况会如何?彭雨分析称,2024年上市的经发物业与泓盈城市服务,同样并非规模较大的物业企业,两家企业上市时的市盈率分别为8.08倍和7.07倍。考虑到当下物业管理企业的整体估值有所回暖,若国信服务与奥联服务最终能够实现上市,其估值水平有望在2024年上市的物业企业估值水平的基础上有所提升。

新京报贝壳财经记者 段文平

编辑 杨娟娟

校对 穆祥桐