奔驰、宝马、奥迪三家德国车企。资料图

在电动化浪潮加速、价格战等多重挑战下,宝马、梅赛德斯-奔驰和奥迪(BBA)三家德系豪华品牌仍以较高盈利水平收官2023年。

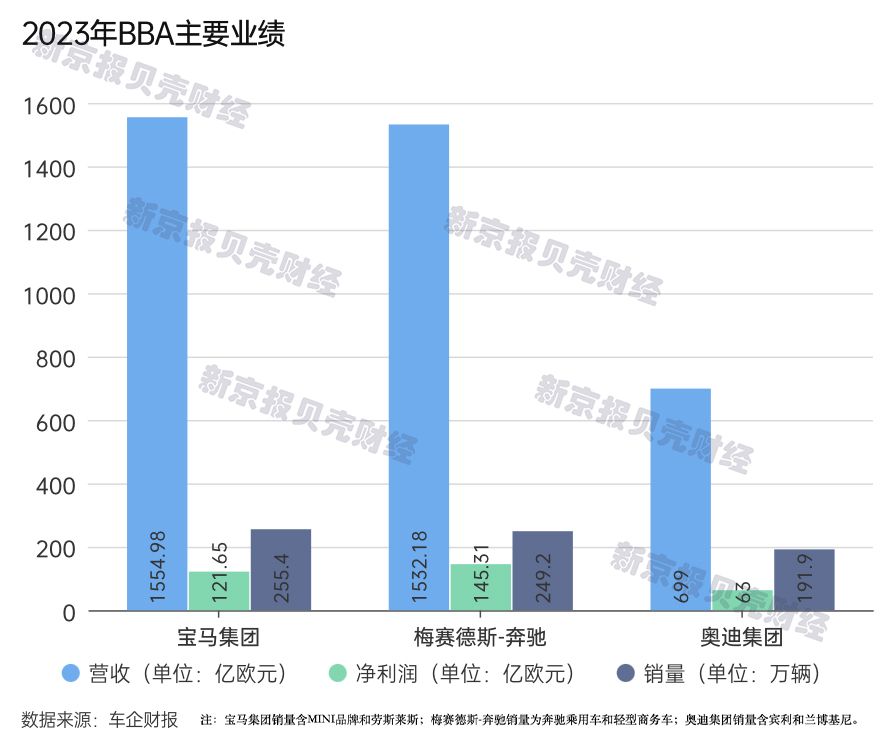

综合德系三强各自交出的2023年成绩单来看,2023年梅赛德斯-奔驰仍是三家中最赚钱的车企,宝马集团在销量和电动化领域表现更胜一筹,而奥迪无论是销量还是盈利水平均排名第三。

新京报贝壳财经记者梳理发现,2023年BBA三家营收实现集体增长,但净利润却都出现不同程度下滑,2023年三家均增收不增利。在电动化转型方面 ,BBA三家步伐已经有所差异。此外,中国市场仍是三家共同的关键市场。

IPG中国首席经济学家柏文喜表示,BBA业绩差异一方面是市场份额的表现不同,另一方面各家对当前由燃油车转型新能源车的战略认知差异和转型力度也存在差异。

宝马以量取胜,奔驰最赚钱,奥迪略逊一筹

从BBA去年的成绩单来看,各家表现略有参差。

从销量表现来看,2023年宝马集团再度摘得全球豪华车销量冠军。具体来看 ,2023年宝马集团全球销量超过255.4万辆,同比增长6.4%;奔驰乘用车和轻型商务车去年销量累计约为249.2万辆,同比增长1.5%;奥迪集团去年汽车总销量约为191.9万辆,同比增长17%,其中奥迪品牌销量约为189.5万辆,同比增长17.4%。

从数据对比来看,从增幅来看,无论是奥迪品牌还是奥迪集团,销量增幅均位列三家中首位,但奥迪与宝马和奔驰的销量仍有一定差距。深度科技研究院院长张孝荣分析称,主要是奥迪中高端产品销量相对于宝马和奔驰要少一些。

BBA去年业绩排名与销量排名不同,吸金能力最强的仍是奔驰。2023年梅赛德斯-奔驰的营业收入为1532.18亿欧元,同比增长2.1%;全年实现息税前利润约为197亿欧元,低于2022年的205亿欧元;净利润为145.31亿欧元,同比微降1.9%。

对于业绩出现营销上涨,净利润微跌,梅赛德斯-奔驰方面解释称,净定价、较低的原材料价格和生产成本的改善,与较高的通货膨胀费用和供应链相关成本所抵消。

2023年宝马集团以1554.98亿欧元的营收超过奔驰,位居三家之首,同比增长9%,从营收增速来看,宝马也高于奔驰;息税前利润近185亿欧元,同比增长32%。但去年宝马集团受华晨宝马并表影响,出现“增收不增利”。

2023年宝马集团税前利润为170.96亿欧元,同比减少27.3%;净利润同比减少34.5%至121.65亿欧元。

宝马集团方面解释称,2022年华晨宝马业绩并入宝马集团财报,并表华晨宝马所获得的收入被计入宝马集团投资收益中;当年,宝马集团营收及利润获得显著增长,但该项收益属于一次性收益,不能延续至第二年,这也导致2022年的利润基数较高。

值得注意的是,奥迪的业绩表现不如奔驰和宝马。2023年奥迪集团全年营收约为699亿欧元,同比增长13.1%;对比来看,宝马和奔驰的营收均超奥迪的2倍。去年奥迪营业利润为63亿欧元,同比下跌17%。奥迪集团CEO高德诺在财报会上解释称利润下滑是受供应链影响,原材料供应的负面影响侵蚀了9亿元的营业利润。

此外,值得注意的是,BBA三家的利润率相对承压。2023年宝马集团汽车业务的息税前利润率为9.8%,低于行业预测的9.9%;奔驰调整后销售利润率为12.6%,同比下滑2个百分点;奥迪的营业利润率为9%,同比下降3.2个百分点。

对于BBA的业绩,张孝荣分析称,一方面中高端车型利润较大;另一方面中国市场仍较为有力地支撑了BBA的发展。

电动化步伐出现差异,中国市场仍是竞争关键

从新能源汽车表现来看,2023年宝马集团纯电动汽车交付量为37.5万辆,同比增长74.1%,占总销量的15%;如果将混动车型计算在内,其新能源汽车共交付56.5万辆,同比增长30.5%,销量占比则提升到约22%。宝马集团董事长齐普策表示虽然说很多新兴品牌都在快速上量,但宝马并没有流失市场份额,他认为电动车的发展要有盈利才能持续。

去年奔驰纯电车型销量约为24万辆,同比增长61%;纯电轻型商务车销量约为2.3万辆,同比增长51%。奥迪集团去年纯电动车型交付量为17.84辆,同比增长51%。

不过,值得注意的是,BBA三家的电动化转型步伐出现了差异。梅赛德斯-奔驰董事会主席康林松在财报会议上表示,未来数年,电动汽车的价格仍将高于内燃机汽车,电动汽车与传统内燃机汽车之间的可变成本平价还需要很多年才能实现。梅赛德斯-奔驰调整了其产品战略,将继续更新其内燃机车型,并决定将自身电动汽车销量占总销量50%占比目标的实现时间,由此前规划的2025年调整至2030年。

柏文喜认为欧洲电动车市场目前出现疲软状态,电动车市场增长速度放缓,主要原因包括电池供应紧张、原材料成本上升、对电动车的需求低于预期等;与此同时,从汽车企业角度看,需要在确保可持续发展的同时兼顾企业盈利能力。

高德诺在财年会上多次重申奥迪坚持电动化不动摇,同时不会轻易终止燃油车。他表示,“汽车的未来是电动的,这是毫无疑问的,但过渡期可能是几十年,这段时间里我们既生产电动车也生产燃油车、混合动力车。”高德诺也再次强调奥迪的电动化进程,从2026年开始,奥迪将在所有细分市场推出最后一代传统燃油和插电混合车型,然后慢慢停止生产燃油车;从2027年开始在所有细分市场推出纯电动车型。

宝马在三家中步伐相对最为激进。齐普策在财年会上表示,2025年将在全球投产新世代车型,在随后24个月内推出至少6款新世代车型,并且一直到2030年都会保持增长趋势。

国研新经济研究院创始院长朱克力认为未来随着电动化和智能化加速发展,豪华车市场将迎来更加激烈的竞争,豪华品牌如何在激烈的市场竞争中保持竞争力并实现可持续发展成为其关键课题。

值得一提的是,对于BBA三家而言 ,中国市场仍是竞争的关键;康松林坦言中国依然是其最重要的市场。但随着自主品牌高端产品和新势力的不断冲击,豪华品牌在中国市场的发展也在承压。

以奥迪为例,其在中国市场面临电动化转型瓶颈,去年其e-tron纯电动车型系列销量不足4万辆。在张孝荣看来,奥迪的转型升级动作有点儿慢,有点儿跟不上时代节奏;产品仍缺乏竞争力。

在朱克力看来,未来豪华车市场竞争将更加激烈和多元化,国产豪华电动车已经打破了传统豪华车品牌对市场的垄断,包括宝马、奔驰、奥迪等传统豪华品牌需不断创新和适应市场变化,仍需进一步加大电动化和智能化创新和品牌塑造力度。

新京报贝壳财经记者 王琳琳

编辑 徐超

校对 赵琳