“在2021年年报业绩说明会上,我提出‘通过三年时间,推动北京银行数字化转型达到同业领先水平,建成国内领先的数字银行。’目前,时间过半,任务过半。经过一年半的发展,北京银行数字化转型已经由‘搭梁立柱’步入‘积厚成势’的新阶段。”

在2023年半年度业绩说明会上,北京银行股份有限公司(601169.SH,即“北京银行”)党委书记、董事长霍学文如是说。

实际上,对银行业者而言,一组组财务数据变化的背后,都是数字化转型带来的“刀刃向内”行业变革最直接体现。近年来业绩较好的银行几乎全都是数字化转型领先的银行,北京银行正是其中的代表之一。

8月30日,北京银行发布2023年半年度业绩报告,在外部环境严峻复杂的形势下,该行再次取得了一份优异的中期业绩答卷,资产总额达到了3.63万亿元,资产规模持续保持城商行首位,实现归属于母公司股东的净利润142.38亿元,同比增长4.89%,零售AUM(资产管理规模)达到了10094亿元,首次成功迈入“万亿俱乐部”。

5月29日,北京银行发布GBIC²组合金融服务方案,并与14家企业签署战略合作协议 图/企业供图

5月29日,北京银行发布GBIC²组合金融服务方案,并与14家企业签署战略合作协议 图/企业供图

技术变革打赢“三大战役”

对于数字化转型,实际上,霍学文不只向外界宣布了北京银行的“时间表”,同时也曾清晰表达过数字化转型的含义——即“数字化转型本质是生产力和生产关系的重构,是一场深刻的自我革命,在老路子上缝缝补补没有出路,勇于大刀阔斧自我变革才有未来”。

今年初,随着ChatGPT的横空问世,人工智能(AI)等前沿技术究竟会给传统银行业带来多大变革?这成为一道每个银行人都会自问的问题。但随着人口红利和互联网红利时代大周期的落幕,包括银行业在内的整个金融行业已经开始感受到客户规模触及天花板的“冷冽寒风”,技术变革、加快人工智能应用,成为银行寻找新增长空间的机会。

据悉,2023年上半年,北京银行秉持“一个银行、一体数据、一体平台”的理念,完成统一数据底座、统一金融操作系统、统一风控平台建设,打赢数字化转型“三大战役”,推动全行数字化转型能力迈上新台阶。在此基础上,以20个科技重大项目牵引全行数字化转型向纵深推进,实现新信用风险管理系统、企业级客户及用户管理平台、场景支付2.0等首批科技重大项目投产。

统一数据底座。由建设阶段转入持续运营阶段,累计完成709个实体、18477个属性建设,沉淀形成企业级指标标签体系,北京银行绝大多数业务系统主本数据均已纳入统一数据底座并实现汇聚贯通。

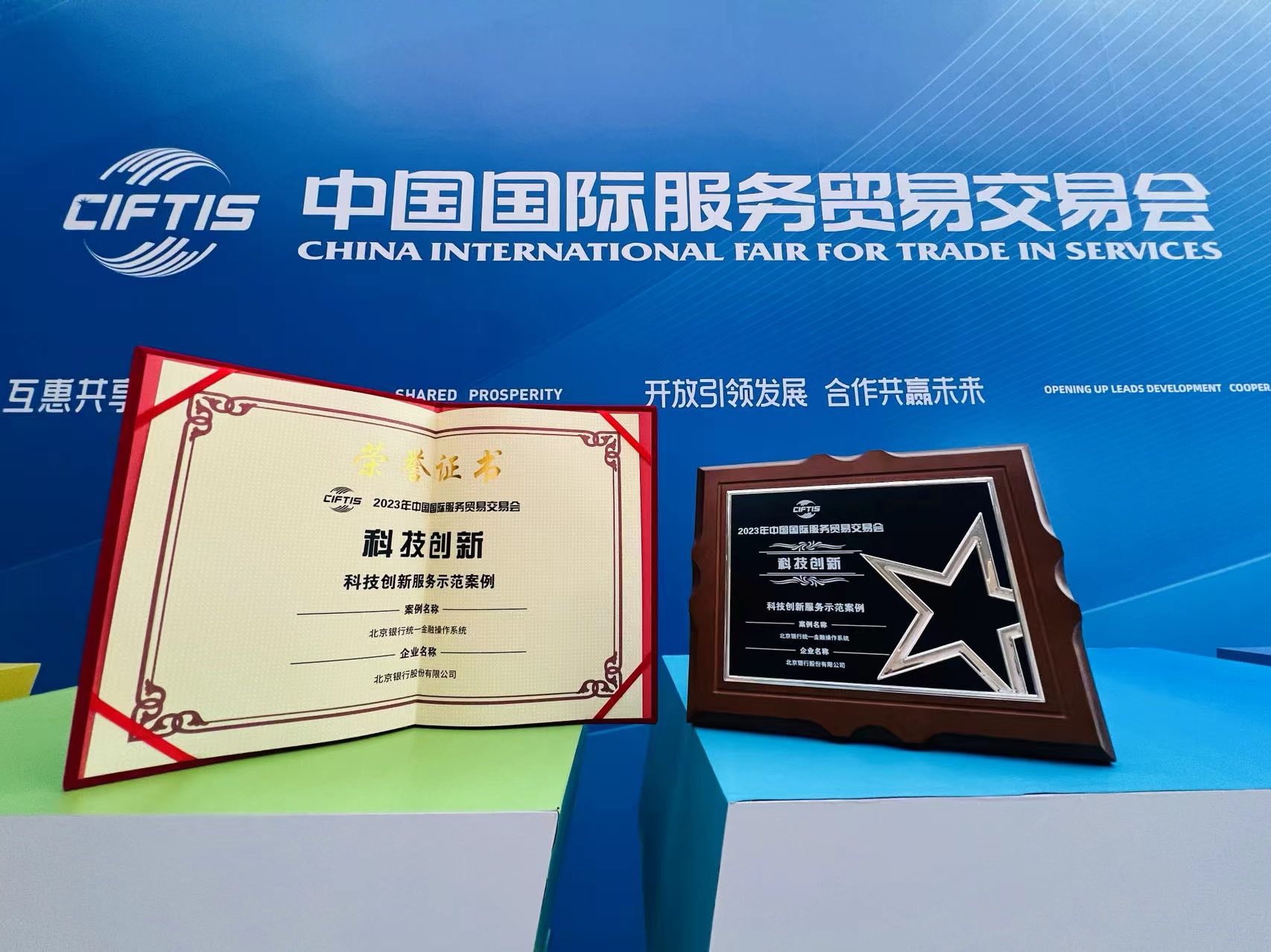

统一金融操作系统。北京银行以“统一模型、统一机制、统一平台、统一语言”为原则,以“高并发、高穿透、高协同、高一致、高体验;低代码、低耦合;智能化”(即5高2低1智能)为建设目标,打造“联通、贯通、通透”的统一金融操作系统平台,向下对接海量数据,向上支撑系统敏捷开发与灵活部署,打通系统竖井,打破数据孤岛,实现数据的可信共享、资源的合理配置、服务的质量提升。近日,在2023年中国国际服务贸易交易会上,北京银行“统一金融操作系统”获评2023年服贸会“科技创新服务示范案例”。

北京银行“统一金融操作系统”获评2023年服贸会“科技创新示范案例” 图/企业供图

北京银行“统一金融操作系统”获评2023年服贸会“科技创新示范案例” 图/企业供图

统一风控平台。以新信用风险管理系统为建设重点,聚焦“公共能力支撑、双客极致体验、智慧风控管理、流程服务集约、数据标准应用”五大能力主题,通过构建统一风控平台,建立“一门户、四中台”,打造新一代自主可控、全行级的对公信贷基础设施,有效提升全面风险管理水平。

北京银行致力于为客户和用户带来数字化银行全新服务体验,依托“京智大脑”人工智能平台,打造“智能服务、智能决策、数字员工”三个应用体系,持续构建覆盖全渠道、全场景、全流程的金融智能生态。

随着数字化转型活力、生产力、价值创造能力开始在北京银行前中后台、各个业务领域不断显现,资本市场也将对该行进行重新定价。事实上,自去年十一月至今,北京银行股价已大幅反弹超过了20%,数字化转型也将为该行带来更大的价值增长空间。

科技赋能助力业务发展

从业务变革看,2023年半年度报告显示,北京银行各业务板块的经营模式、业务流程、产品服务正在以数字化的方法论加速重构。而科技应用对北京银行业务赋能的亮点则体现在以下几个方面:

一是完善供应链金融。北京银行始终坚持“生态聚合”,打造“产品多维、生态闭环、建圈强链”的供应链金融生态圈。截至6月末,北京银行供应链金融投放金额、服务核心客户、服务供应商同比分别增长139%、118%和212%。

二是深化零售业务转型。北京银行以数字化转型为统领,推进零售业务转型战略落地实施。2023年半年度报告显示,北京银行“智策”零售数字化运营体系累计上线策略1200余条,触达客户超1.7亿人次。

三是打造“爆款产品”。特别是进入2023年以来,北京银行推出“专精特新”专属线上信用贷款产品“领航e贷”,建立适应硬科技企业特点的风控模型,放款金额超100亿元。自营线上贷款“京e贷”规模突破100亿元,同比增幅167%,据悉,北京银行当前已成功发布“京e贷6.0”,打造数字化、智能化、人性化秒级客户体验。

四是强化智慧风控体系建设。北京银行加快推进“冒烟指数”模型2.0版本建设,上线、优化各类专属模型,赋能重点领域业务拓展及风险预警管控,拓宽应用渠道至PC、APP、PAD端等全渠道。该模型每日监测授信客户及关联方企业超30万户,覆盖授信余额约2万亿元。

数字化赋能也使得北京银行资产端的底层出现了积极改善,不仅资产规模的“量”在以较快速度增长,同时资产的“质”也得到实质性提升。

2023年半年度报告显示,北京银行不良率数据在去年四季度大幅改善的基础上较年初进一步下降9个BP,达到1.34%,显示了资产风险的进一步向好。同时拨备覆盖率较去年底的210.04%上升到了217.65%,更为关键的是前瞻指标关注贷款率和逾期贷款率均迎来实质性拐点,较年初分别大幅下降了11个BP和59个BP,分别达到1.5%和1.67%,资产质量改善可以极大地打消投资者的担忧,对于北京银行估值的抬升起到关键作用。

数字思维转变从“每个人”开始

“最近在我们的‘萤火社区’论坛上,有员工写道——所有简单机械的工作都值得用数字化流程优化一遍,所有稍微复杂的重复性工作都值得用人工智能和大数据实践一次。”这件事在霍学文眼里正是数字化转型战略下北京银行员工思维转变的一个缩影。

据他介绍,北京银行每个人都与数字化转型息息相关,每个人都将从数字化转型中受益,每个人都能为数字化转型贡献力量、创造价值,从而积极投身到数字化转型进程中来。

据悉,北京银行内部正在打造适应数字经济时代的敏捷组织。

“在全行开展内部营商环境改革,成立‘营商环境改革领导小组’,我亲自担任组长”,霍学文表示,北京银行当前正在落实减环节、减材料、减时限、减跑动‘四减’要求,降低沟通协调成本、减少审批时间、提升服务效率、打造极致客户体验。

此外,北京银行还启动了以“精细化客群经营、专业化铁军队伍、数字化过程管理”为核心的“三化”塑型工作,锤炼一线营销技能、萃取最佳业务及管理实践,以点带面带动全行干部员工专业化素养、精细化管理水平提升。

值得注意的是,这家银行当前对于数字化的投入仍在不断增加。北京银行将继续全力推进“数字京行”建设,努力创造市场、创造客户、创造产品、创造服务、创造价值,实现高质量发展。

文/许哲

编辑 宋钰婷