资料图。

医药企业中期业绩披露已拉开序幕。

Wind数据显示,截至7月25日,申万行业分类下486家医药生物企业(剔除3家B股),107家已发布2023年中报业绩预告。半年报预喜(业绩预告类型为预增、略增、扭亏)的公司数量为61家,占比57%。其中,43家业绩预增、10家扭亏。

新京报贝壳财经记者发现,上半年中药企业业绩普遍向好,而随着集采影响逐渐消退,胰岛素龙头企业均在今年上半年展现出“翻身”迹象。

上半年,医药企业股价仍未见起色。8家千亿市值医药企业中,仅恒瑞医药上涨24.76%。不过,医药生物板块不乏领跑者,百利天恒、山外山、太极集团、首药控股等企业股价涨幅超90%,百利天恒涨超125%。

4家企业净利润预计超10亿,“千亿俱乐部”万泰生物掉队

上半年,按照预告净利润同比增长下限来看,43家业绩预增企业中,中关村、药易购、太极集团、康泰生物、陇神戎发、昊海生科、翔宇医疗、塞隆药业、哈三联和特一药业10家公司业绩增幅居前,涨幅超过130%。其中,中关村业绩增幅最高,预计归母净利润约为2500万-3000万元,同比上升563.48%-696.18%。

有人欢喜有人愁。46家企业上半年业绩预减或预亏,其中17家企业续亏,11家企业首亏。17家续亏企业中,9家企业亏损额度同比增大,包括蓝帆医疗、ST三圣。此外,续亏企业中,国际医学、蓝帆医疗、罗欣药业、*ST太安和ST三圣的净亏损预计超过1亿元。

贝壳财经记者梳理11家首亏企业看到,奥赛康、易瑞生物和灵康药业的亏损额度相对较大。奥赛康上半年预计净亏损1.27亿元-1.7亿元,其表示药品集中采购政策影响、研发投入大幅提高为公司上半年亏损的主要原因。据了解,奥赛康有5款产品参加国家第七批药品集中采购,其中重点产品注射用奥美拉唑钠未中选,导致公司上半年营业收入减少。

以业绩预告的净利润下限来看,45家企业上半年净利润预计破亿元,占披露企业总量的42.06%。云南白药、以岭药业、鱼跃医疗和科伦药业上半年业绩预计将超过10亿元,四家企业的预告净利润下限分别为26.13亿元、15.73亿元、13.79亿元和13.6亿元。

近年来,医药生物企业进入股价调整期,今年上半年,行情并未明显改善。

Wind数据显示,今年上半年,医药生物行业区间涨跌幅为1.25%,涨幅在申万行业分类31个一级行业中排名第19位。

不过,医药生物各板块股价表现分化,其中,中药、医药商业板块上半年表现相对较好,区间涨跌幅分别为9.43%和3.22%。医疗器械、化学制药仅出现微涨,上半年区间涨跌幅为0.34%和0.15%。此外,医疗服务和生物制品表现不佳,上半年区间分别下跌2.59%和2.68%。

从个股表现来看,医药生物龙头企业仍处于调整期内。截至今年上半年末,A股医药生物企业中仅有迈瑞医疗、恒瑞医药、药明康德、爱尔眼科、片仔癀、百济神州、联影医疗和智飞生物8家千亿市值公司。半年时间,仅恒瑞医药涨幅为24.76%,其余7家企业上半年区间涨跌幅均为负值。

从个股表现来看,医药生物龙头企业仍处于调整期内。截至今年上半年末,A股医药生物企业中存迈瑞医疗、恒瑞医药、药明康德、爱尔眼科、片仔癀、百济神州、联影医疗和智飞生物8家千亿市值公司,相比2022年末时,千亿市值队列还有9家公司。今年上半年万泰生物“掉队”,总市值由2022年末的1147.99亿元跌至今年上半年末的846.78亿元,市值缩水26.24%。

8家千亿市值企业中,仅恒瑞医药上半年涨幅为24.76%,其余7家企业上半年区间涨跌幅均为负值。

集采落地一年,胰岛素龙头“翻身”

2023年上半年,中药企业业绩普遍向好。截至7月25日,27家中药企业发布业绩预告,其中19家半年报预喜,1家公司扭亏、1家公司略增,17家公司业绩预增。

尽管面临中药材涨价压力,中药龙头股以岭药业、东阿阿胶上半年业绩均实现上涨。根据业绩预告,以岭药业上半年归母净利润预计为15.73亿元-16.78亿元,同比增长50%-60%;东阿阿胶上半年归母净利润则为5.1亿元-5.5亿元,同比增长65%-78%。

国内胰岛素龙头甘李药业、通化东宝业绩同样步入上行通道。其中,甘李药业预计上半年归母净利润为1.2亿元-1.6亿元,同比实现扭亏为盈;通化东宝的归母净利润虽然同比减少约58.66%,但扣除非经常性损益后,公司归母净利润为4.84亿元,同比增长约9.68%。

贝壳财经记者注意到,业绩回暖背后,胰岛素龙头逐渐走出集采影响。2022年5月胰岛素集采落地后,甘李药业、通化东宝两家企业业绩受到波及。2022年,甘李药业营收17.12亿元,较上年近乎同比腰斩,并出现亏损。对此,公司表示,业绩变动主要因公司国内中标产品价格大幅下降、集采实施前库存产品的一次性价格补差、短期销量增长暂时不能冲抵价格下降带来的影响所致。

与此同时,2022年,通化东宝营业收入27.78亿元,同比减少14.98%;扣非后归母净利润为8.41亿元,同比减少23.9%。通化东宝亦表示,营收下降受到胰岛素集采的影响。

如今,胰岛素集采落地已满一年,两家公司业绩释放出积极信号。甘李药业表示,公司扭亏为盈主要靠营收增长与销售费用的同比下降。营收增长原因包括公司国内胰岛素制剂产品销量快速增长、国际销售订单增加。

从通化东宝发布的业绩预告来看,今年第二季度,通化东宝的营业收入、扣非后归母净利润分别为7.01亿元和2.37亿元,同比增长40.18%和354.83%。公司表示,上半年胰岛素各系列产品销量均实现不同幅度增长,其中,人胰岛素销量保持稳定增长,胰岛素类似物延续快速放量趋势,且门冬胰岛素30注射液及门冬胰岛素50注射液于2022年11月获批上市,两款预混型门冬胰岛素开始贡献销售收入。

明星基金规模现缩水,中药板块贡献收益

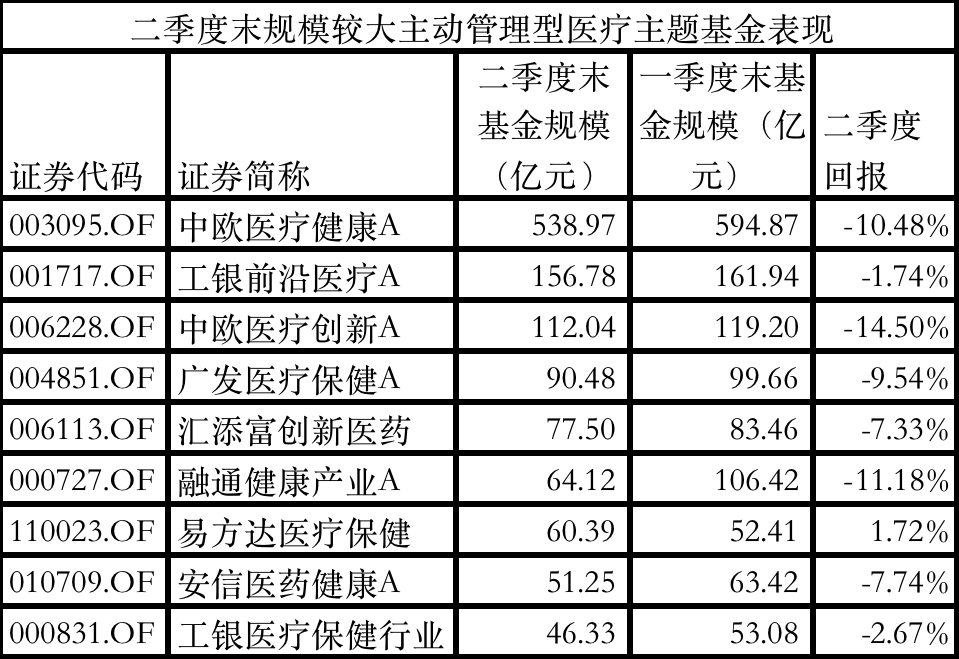

贝壳财经记者梳理看到,上半年医药板块整体表现平平,二季度主动管理型医疗主题基金普遍出现规模缩小。其中,葛兰管理的中欧医疗健康基金二季度末规模为538.97亿元,较一季度末缩水超50亿元。

截至二季度末,葛兰管理的中欧医疗健康基金前十大重仓股分别为爱尔眼科、药明康德、恒瑞医药、同仁堂、迈瑞医疗、片仔癀、华润三九、泰格医药、华东医药、凯莱英。重仓股中,该基金二季度加仓药明康德、恒瑞医药、同仁堂、片仔癀、凯莱英等股票,减仓迈瑞医疗。

中欧医疗健康基金在二季报中提及,二季度医疗板块整体出现下跌,该基金也受到重仓的医疗服务板块下跌影响,出现净值回撤,但增配的中药板块为组合贡献了部分正收益。操作层面,该基金保持在稳定的投资框架下进行个股选择,对长期看好的核心创新药、创新器械、创新产业链、医疗服务、消费性医疗领域进行重点布局,医院端场景相关标的在二季度呈现出较高的投资价值。

与此同时,赵蓓管理的工银前沿医疗基金前十大重仓股中,健民集团成为新晋重仓股,一季度末的重仓股九洲药业退出前十大行列。该基金二季度加仓恒瑞医药、太极集团、爱尔眼科等股票,减持了华润三九、华东医药、同仁堂、药明康德、昆药集团等股票。

工银前沿医疗在二季报中表示,现阶段市场对中药行业的预期不低,且整体估值水平有所提升,但短期二季度行业业绩趋势较好。下半年基药目录调整等利好政策有待落地,中药行业政策环境持续改善,行业beta(指相对稳健的投资策略,目标是降低风险并获得稳定的收益)性机会仍将持续,因此维持超过基准的配置比例。

医药创新产业链方面,其判断CRO(医药研发合同外包服务机构)和CDMO(合同定制加工外包服务商)行业的下行压力比此前预期更大,且此轮下行周期的影响因素更为复杂,因此适度减持了相关行业公司。消费医疗方面,该基金继续持有消费行业中业绩确定性较高的龙头标的和存在业绩估值弹性的alpha标的(通常指高风险、高回报的投资策略,其目标是获得超额收益),仍然看好近视防控渗透率提升、种植牙降价放量和医美等中长期行业趋势。

新京报贝壳财经记者 丁爽 编辑 王进雨 校对 柳宝庆