随着上市公司披露一季报,险资一季度持仓路径曝光。

Wind数据显示,截至一季度末,险资重仓了756家上市公司的总计889.61万股股票,相较去年末增持了44.4亿股,持仓总市值达1.19万亿元。

贝壳财经记者注意到,剔除战略持股外,银行、房地产、电信服务等股息率较高的行业备受险资青睐。

险资“偏爱”高股息银行股

今年以来,A股震荡上行,截至5月6日收盘,上证指数、深证成指、创业板指年内分别上涨5.57%、2.67%及0.2%。

股市触底反弹,险资“趁机”加仓。Wind数据显示,截至今年一季度末,险资重仓了756家上市公司的总计889.61万股股票,相较去年末增持了44.4亿股。

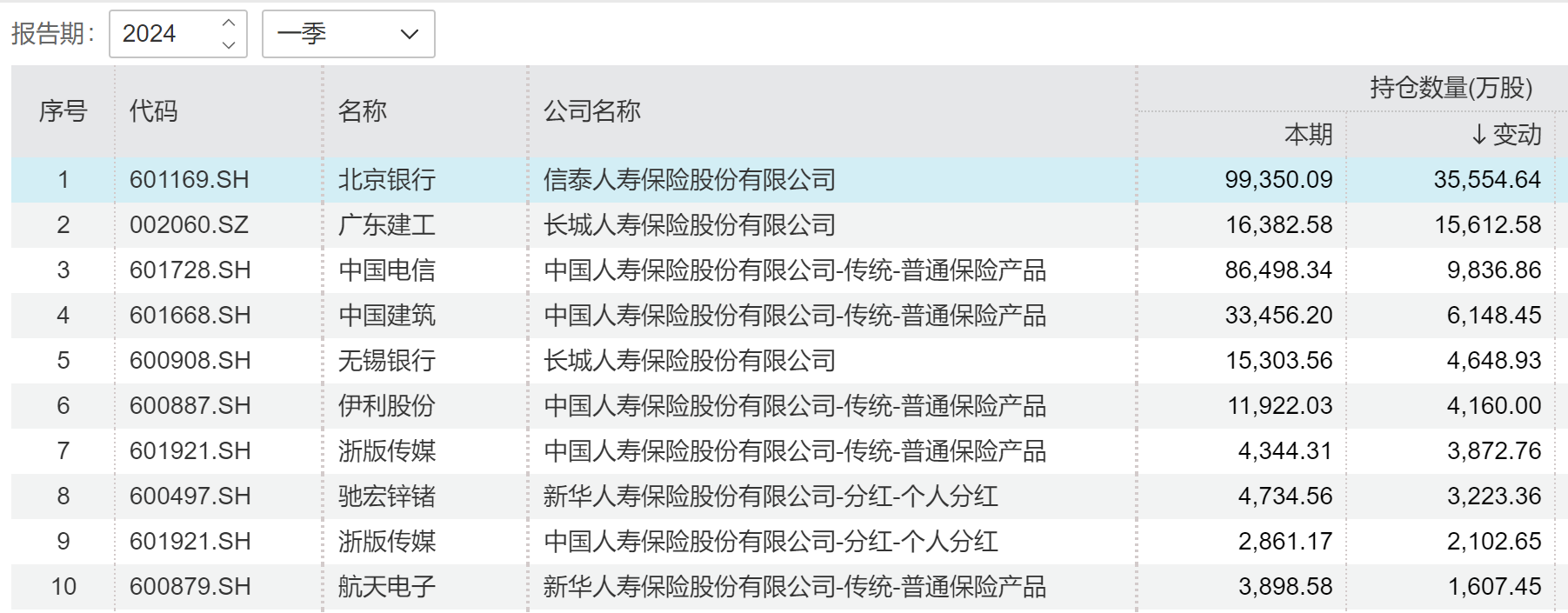

从增持个股来看,一季度,信泰人寿增持了北京银行约3.56亿股,长城人寿增持了广东建工约1.56亿股,还增持了无锡银行0.46亿股,中国人寿则增持了中国电信、中国建筑、伊利股份、浙版传媒等多只个股,新华保险增持驰宏锌锗、航天电子等多只个股。

数据来源:Wind

从险资持仓的行业来看,Wind数据显示,剔除明显战略持股外,银行、房地产、电信服务、资本货物、材料、公用事业、技术硬件与设备、运输、能源、软件与服务是最受险资“青睐”的前十大行业,其中,险资持有约285.7亿银行股,持有约54亿房地产股,还有44亿电信服务股。

除战略持股外,最受险资欢迎的前十大个股中,银行就占了8个席位,民生银行、浦发银行、兴业银行等备受青睐,其余2只个股分别为中国联通和金地集团。

整体来说,险资更愿意投向低估值、高股息的股票。

多家上市险企也表示看好高股息资产。4月底,中国人寿副总裁刘晖在一季度业绩说明会上表示,高股息股票,一方面是凸显了深度价值风格,在低位震荡行情下的防御属性;另一方面也与低利率的环境有一定关系,资产回报率趋势性下行,低波的高股息策略契合了时代需求。同时,高股息股票在保险公司新会计准则下,也具有稳定利润的优势。

中国人保在一季报中表示,公司持续加大投资结构调整力度,以盈利模式相对稳定、分红率较高的上市公司股票作为主要投资品种。

监管鼓励险资加大入市

近年来,险资作为资本市场的“长钱”,如何加大入市力度,发挥资本市场“稳定器”的作用颇受关注。

最新发布的“国九条”明确提出,优化保险资金权益投资政策环境,落实并完善国有保险公司绩效评价办法,更好鼓励开展长期权益投资。

更早前,监管已出台多项政策,鼓励险资加大权益市场投资。比如2023年9月,国家金融监管总局发布《关于优化保险公司偿付能力监管标准的通知》(以下简称《通知》),对于保险公司投资沪深300指数成分股,风险因子从0.35调整为0.3,投资科创板上市普通股票,风险因子从0.45调整为0.4,对于投资公开募集基础设施证券投资基金(REITS)中未穿透的,风险因子从0.6调整为0.5。

一般而言,保险风险因子与保险公司投资和经营业务的资本占用息息相关,风险因子越高,要求的最低资本就越多,对资本的占用和消耗就越多,下调风险因子,意味着保险公司可以提高资本的使用效率。

业内人士认为,险资可以在市场出现定价偏差时,开展左侧布局,逆势投资,长期投资,不过,险资要想发挥长期资金的优势,还需要长周期考核机制“打配合”,如果缺乏配合,则可能会出现短期操作的行为。

东吴证券研报则认为,险资长期入市与权益市场长牛是共荣共生且互为前提,险资需要在偿付能力充足率、投资收益目标和资产负债匹配的财务目标三者间寻求平衡。2024年,险资仍有响应监管号召长期资金入市的配置动力,分歧点在于偿付能力,利润表冲击和赚钱效应。该研报还对险资入市提出了几点建议,比如,优化权益风险因子偿付能力标准,对超过一定股息率和持有超过一定期限的股票资产给予风险因子认定上的优惠等。

新京报贝壳财经记者 潘亦纯

编辑 李铮

校对 刘军